市場有一個傳說: 外資認養股如果股價突破外資成本線時,是買進的好時機。我們來實驗看看,這樣的說法有沒有根據。

首先先寫一個突破外資成本線的腳本:

value1=getField("外資成本", "D");

if close cross over value1 then ret=1;

系統有內建外資成本這個欄位,用getfield這個語法直接取用即可。

接下來,根據坊間對外資認養股的定義,我們設一個選股條件為外資持股比例大於10%。

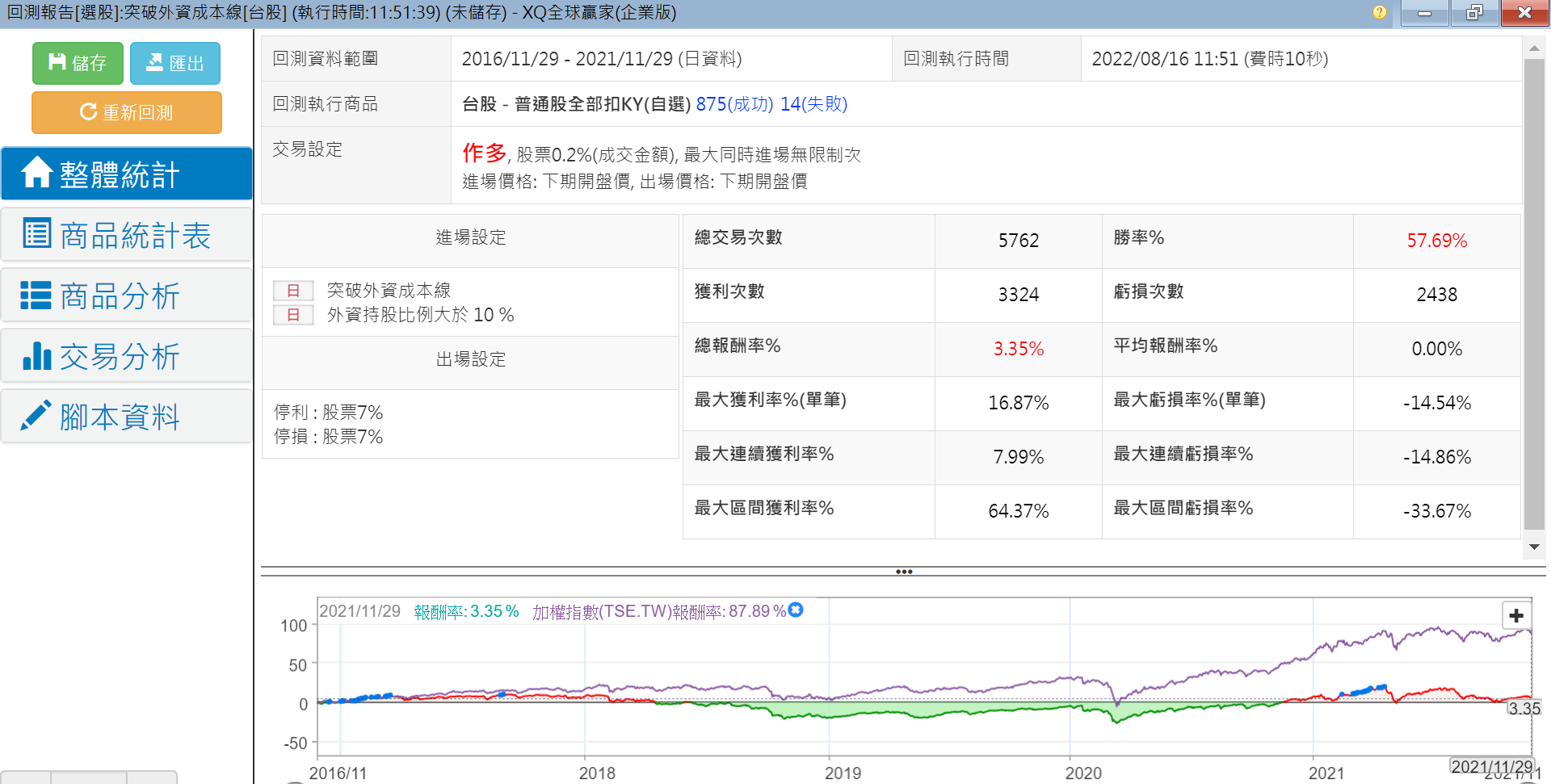

把這兩個條件結合成一個選股策略,然後去回測,停損停利設7%,過去三年的回測報告如下圖:

回測結果顯示,績效完完全全被大盤給打敗,這絕對不是個好的選股策略,千萬別再相信這個傳說。

為何傳說總是美好,但現實總是殘酷?

原因是創造傳說的人,總會舉出一個完美的例子,但回測則是把所有符合條件的交易都列出來,例子容易舉,真的下去實戰時就挫起來了。

我對這種認養的概念是很排斥的,因為外資都買那麼多了,接下來應該是等著賣的機率比較高吧!

而且,如果是權值股,外資動不動持股都超過一成,那是在買權重,也未必就是股價上漲的訊號。

我先前寫過一個外資鍾愛股連買三天的選股策略:

value1=GetField("外資買賣超");

value2=GetField("外資持股比例");

if value2>10

and trueall(value1>500,3)

and barslast(trueall(value1>1000,3))[1]>20

then ret=1;

一樣是用外資持股比例超過一成,但加上過去三天每天都買超達500張以上,以及過去20天以上都沒有單日買超達到1000張以上。

另外再加上暴量剛起漲這個條件:

input: Length(20); setinputname(1,"計算期數"); input: VLength(10); setinputname(2,"均量期數"); input: volpercent(50); setinputname(3,"爆量增幅%"); input: Rate(5); setinputname(4,"離低點幅度%"); settotalbar(3); setbarback(maxlist(Length,VLength)); if Close > Close[1] and Volume >= average(volume,VLength) *(1+ volpercent/100) and Close <= lowest(close,Length) * (1+Rate/100) then ret=1;

這個腳本是找出成交量比十日均量成長超過五成,且股價離20日最低點沒有超過4%的上漲股。

結合這兩個腳本,找出外資高持股比例,最近三天連續買超,過去很久沒有大買超,股價上漲,成交量比先前高出不少且離底部不遠的股票。

各位可以把這兩個腳本加進來變成一個選股策略,然後去跑回測看看,效果比上面那個好太多了。

===

● XQ【盤後量化選股模組】($1,000) 六大功能,購買就送【台股進階(原價$300)+小道瓊行情(延遲)】➤https://utm.to/48q5pr

● 首次訂閱享7天鑑賞期,首次購買輸入官方優惠碼「@XQ8899」,首月可折抵模組費用$100!