昨天介紹了一篇寫的非常好,關於Outsiders這本書的讀書心得(連結在下面),從反敗為勝的艾科卡到後來的基業長青,A到A+等等著作,美國作家非常喜歡探討什麼樣的CEO可以帶領公司持續的成長。

當我們長期投資一檔股票時,總會期待遇上一個一百分的CEO,就像Outsiders這本書裡的那些CEO,可以創造比指數高出二十倍以上的投資報酬率。

這些書裡描繪的都是美國企業的CEO,我在1990年代,約有十年的時間,擔任過記者,研究員等工作,對於台灣的CEO們,有過一些面對面觀察的機會,在我決定是否投資一家公司時,CEO確實是一個很重要的考量因素,今天試著跟大家討論,什麼樣的CEO,值得我們長期追隨。

在Outsiders這本書裡,作者觀察到,厲害的CEO,關鍵在於資本分配(Capital allocation)的能力,也就是取得資金,創造盈餘及分配資金的能力,底下是寫下這本書讀書心得的作者整理這些CEO們的共同特質

8.除非公司之後能產生很多現金,不然隨時保持充足的銀彈,等待好機會下大注。

在台灣,若要尋找類似的八個條件,也許可以試著用同樣的方法,找到那些公司投資報酬率比加權指數好非常多的股票,然後去研究他們的CEO,不過我想反過來列出,有那些特徵的,不會是值得我們用新台幣長期追隨的CEO,畢竟在台灣,能把一家公司經營到可以上市上櫃,全台灣也不過就一千五百多人,這些人不會是等閒之輩,所以用捨去法會比用正面篩選條件更符合台灣本地的情況。

早期,主機板從386到486時代,華碩,精英,技嘉,微星,都曾經是我研究的對象,四家公司到目前也都還活著,但活的完完全全不一樣,施祟棠與徐祥,葉培城,蔣東濬他們的人格特質,是如何影響這四家公司在過去二十多年來的發展?

同樣的研究與思考,也發生在加工絲業,化纖業,PCB廠,LED廠,光碟片廠,晶圓封裝測試,以及連鎖餐飲業等各行各業。

在我研究的過程中,我發現,

1.有的CEO創業的過程很拼,但公司上市後,賺了大錢,開始進入上流社會,從刻苦耐勞轉變成奢華人生,生活的重心已不在本業。

2.有的CEO把資本市場當成淘金礦場,買機器拿回扣,利用公司的各項消息趁機炒股,我還見過很誇張的,公司的一些支出被規定要跟他自己開的公司購買。

3.有的CEO志大才疏,趁著股市狂飆時,拿了一堆錢進到公司後,開始瘋狂大採購,什麼新興行業都投資,就算跟自己的本業八竿子打不著。

4.有的CEO把力氣放在鞏固自己的位置,而不是為公司尋找其他的成長動能,造成公司研發及資深同仁被大量挖角。

5.有的CEO是大財團的第二代,第三代,除了深陷家族複雜控股關係的泥沼中之外,還常活在上一代戰功彪炳的陰影中。

基於以上的觀察,以下是我自己列出來的,關於尋找台灣五星級CEO的一些基本的標準

1.在大金額資本支出之後的三年內,年度營業額出現明顯的成長。因為這代表投資的眼光不會太差。

2.在公司擴充的過程中,股東權益報酬率並沒有被稀釋。代表沒有盲目控充。

3.公司的營業費用率低於同業。代表沒有浪費與人謀不贓。

4.CEO對其從事的行業一生相許,樂在其中。這樣才不會賺到錢就不再競競業業。

5.在公司高本益比時進行籌資,以最低的資金成本取得擴張用的資金。這代表對於資本運用的時機有精準的判斷

6.長期維持穩定的營運現金流入。這代表的是長期營運的績效

7.研發費用與資本支出佔公司營收比重一直維持在一定水準。代表不斷在尋找下一個成長的點

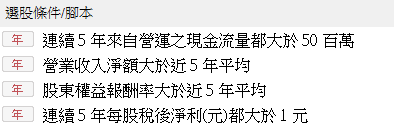

這七個條件有些能量化,有些很難量化,我試著擬了一個選股法如下:

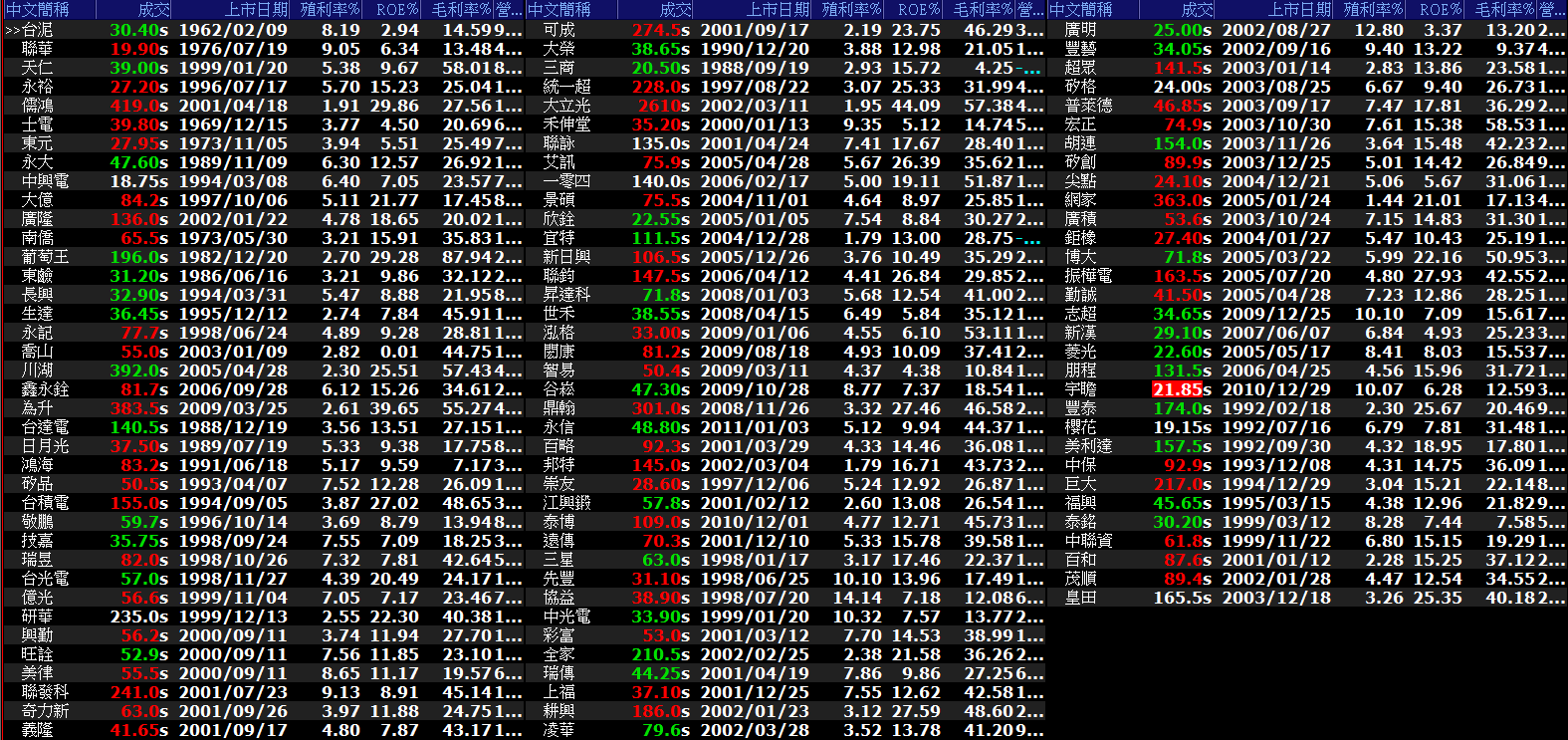

根據這組選股條件,目前台股中共有107檔符合,名單如下:

以上這107檔是通過量化條件的股票,至於非量化的部份,比方說是否過著奢華生活之類的,就有賴大家自己的留意了

希望大家都能找到屬於自己的五顆星企業

祝 週末愉快