我們經常用收盤價作移動平均線,然後尋找不同天期的均線,出現黃金交叉時買進,出現死亡交叉時賣出。

之所以這麼做,是因為我們覺得收盤價是當天多空爭戰的最後結果,所以拿收盤價的移動平均代表了一段時間多空爭戰的軌跡。

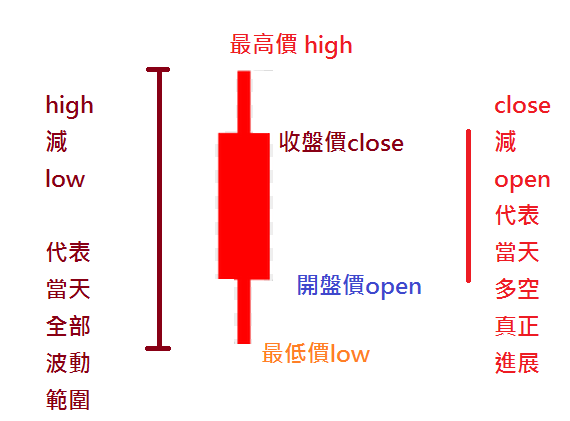

但如果我們細看每根K棒,我們其實除了收盤價之外,還有當天的開盤價,最高價,最低價,我們可以運用這些價位,更精確的勾勒出當天多空爭鬥的力道。

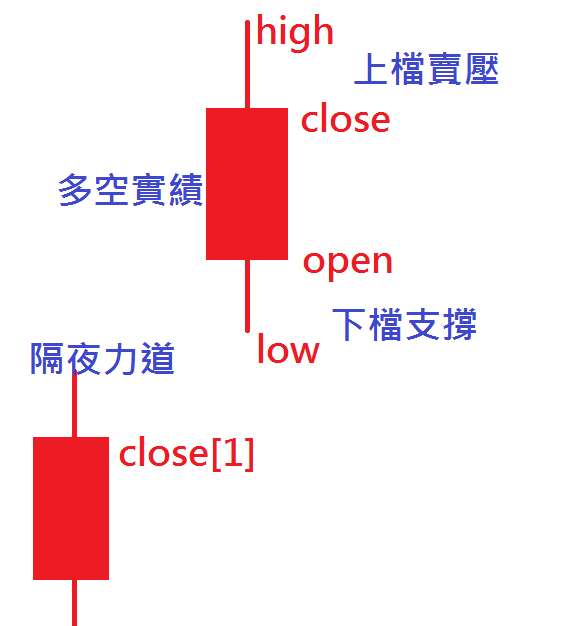

就像上面的這張圖

我們可以

1.把每天最高價到收盤價的距離,視為當天上檔的賣壓

2.把每天最低價到收盤價的距離,視為下檔的支撐

3.把每天開盤價到收盤價之間的距離,視為多方或空方的戰績

4.把前一天收盤價到今天開盤價的距離,視為前一日收盤後多空消息消化後的結果

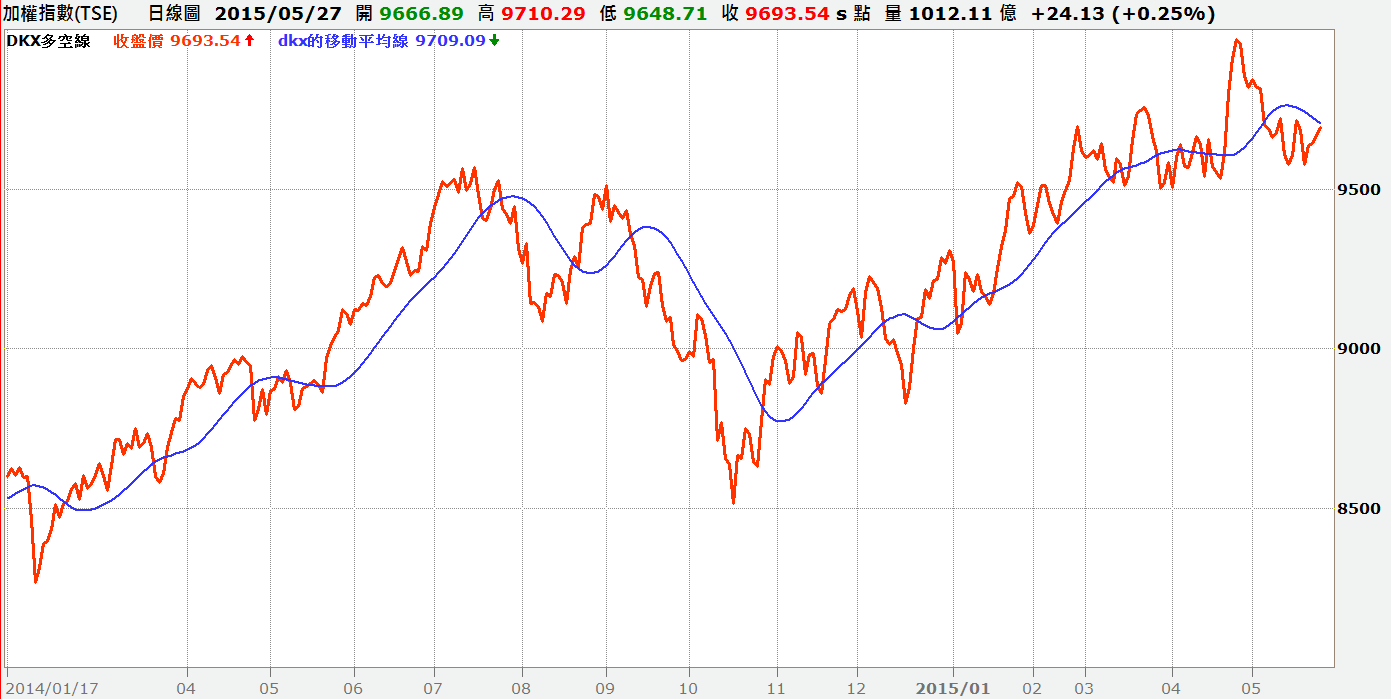

當我們把這種多空力道都考慮進去之後,我們可以計算一段時間這些力道的總和,這樣的總和,會比收盤價更能表現出這檔商品多空力道的消張。

根據這樣的想法,我寫了一個指標,這個指標的寫法如下:

input:days(10),period(20); setinputname(1,"短期參數"); setinputname(2,"長期參數"); value1=summation(high-close,period);//上檔賣壓 value2=summation(close-open,period); //多空實績 value3=summation(close-low,period);//下檔支撐 value4=summation(open-close[1],period);//隔夜力道 if close<>0 then value5=(value2+value3+value4-value1)/close; value6=average(value5,days); plot1(value5,"四大力道線"); plot2(value6,"移動平均線");

我把這個指標稱為四大力道線

從上圖我們可以發現,這個指標在趨勢轉折時,比較可以敏感地偵測出多空力道的微妙變化,在盤整時,則會在零附近呈現鋸齒狀波動。

所以我們可以拿這個指標,來輔助我們找到多空方向在微妙轉變的股票。