你買的股票,投信進場買進是利多,但如果投信買很多了,翻臉時賣一整天都還賣不掉,這時候就反而要擔心了,因為,萬一投信翻起臉來,那就慘了。

投信何時會翻臉? 被騙的時候!

什麼時候知道被騙? 財報公佈的時候!

所以我們要小心那些投信買了很多,在等財報利多把股價拱上去的股票

因為如果財報利多符合投信預期,那就等著獲利了結

但如果財報不如預期,基金經理人對於那人沒有誠信的公司,砍起股票來那是很兇猛的

特別是如果不只一家被騙,那就先砍先贏了。

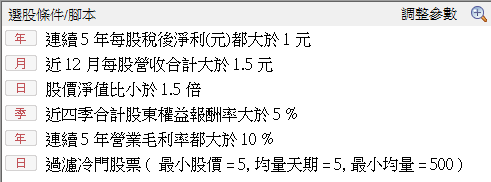

所以我用XS寫了一個選股法,列出投信買的張數,用五日均量來算,三天都砍不掉的股票,另外我加了股本小於100億的過濾機制,

我寫的腳本如下:

value1=GetField("投信持股","D");

value2=GetField("外資持股","D");

value3= average(volume,5);

if value3*3<value1 and volume>=1000

then ret=1;

if value3<>0

then value4=value1/value3;

setoutputname1("投信持股張數");

outputfield1(value1);

setoutputname2("五日均量");

outputfield2(value3,5);

setoutputname3("外資持股張數");

outputfield3(value2);

setoutputname4("投信持股五日均量比");

outputfield4(value4);

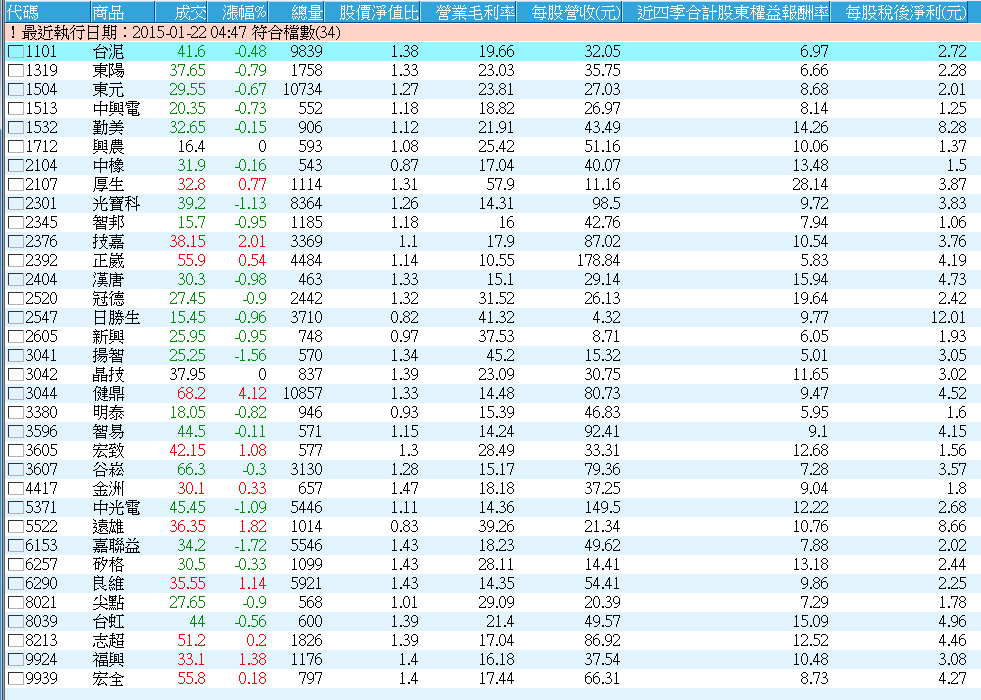

我用這個腳本選出來的股票如下圖

不是說這些股票一定會跌,而是這些股票如果財報不如預期,賣壓會比較兇,比較重。