台灣50是一個大家很熟悉的交易工具,因著這個指數所衍生出來的ETF及權證非常的多,這些商品佔每天的成交量非常可觀,顯示這個一個大家都經常拿來作為交易工具的標的。於是我試著想要設計一個自訂指標,用來預測台灣50的多空趨勢,試了幾個方法,沒想到最簡單的卻最有用,以下是我找到的方法。

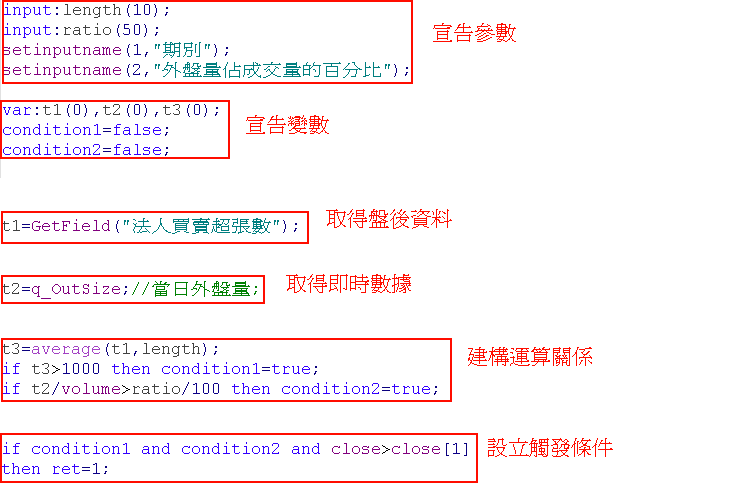

這個方法的步驟如下:

1。找出台灣50的每一檔成份股(注意會隨時異動,故要隨時更新成分股的代號),然後計算其五日均線是否在20日均線之上。

2。如果是的話就加一分,如果不是的話就不加分。

3。計算五十檔的合計分數為多少分。

如下面的腳本來描述上述的步驟

1array:T50[50](0); 2t50[1]=GetSymbolField("1101.tw","收盤價"); 3t50[2]=GetSymbolField("1102.tw","收盤價"); 4t50[3]=GetSymbolField("1216.tw","收盤價"); 5t50[4]=GetSymbolField("1301.tw","收盤價"); 6t50[5]=GetSymbolField("1303.tw","收盤價"); 7t50[6]=GetSymbolField("1326.tw","收盤價"); 8t50[7]=GetSymbolField("1402.tw","收盤價"); 9t50[8]=GetSymbolField("2002.tw","收盤價"); 10t50[9]=GetSymbolField("2105.tw","收盤價"); 11t50[10]=GetSymbolField("2207.tw","收盤價"); 12t50[11]=GetSymbolField("2301.tw","收盤價"); 13t50[12]=GetSymbolField("2303.tw","收盤價"); 14t50[13]=GetSymbolField("2308.tw","收盤價"); 15t50[14]=GetSymbolField("2311.tw","收盤價"); 16t50[15]=GetSymbolField("2317.tw","收盤價"); 17t50[16]=GetSymbolField("2324.tw","收盤價"); 18t50[17]=GetSymbolField("2325.tw","收盤價"); 19t50[18]=GetSymbolField("2330.tw","收盤價"); 20t50[19]=GetSymbolField("2354.tw","收盤價"); 21t50[20]=GetSymbolField("2357.tw","收盤價"); 22t50[21]=GetSymbolField("2382.tw","收盤價"); 23t50[22]=GetSymbolField("2395.tw","收盤價"); 24t50[23]=GetSymbolField("2408.tw","收盤價"); 25t50[24]=GetSymbolField("2409.tw","收盤價"); 26t50[25]=GetSymbolField("2412.tw","收盤價"); 27t50[26]=GetSymbolField("2454.tw","收盤價"); 28t50[27]=GetSymbolField("2474.tw","收盤價"); 29t50[28]=GetSymbolField("2633.tw","收盤價"); 30t50[29]=GetSymbolField("2801.tw","收盤價"); 31t50[30]=GetSymbolField("2823.tw","收盤價"); 32t50[31]=GetSymbolField("2880.tw","收盤價"); 33t50[32]=GetSymbolField("2881.tw","收盤價"); 34t50[33]=GetSymbolField("2882.tw","收盤價"); 35t50[34]=GetSymbolField("2883.tw","收盤價"); 36t50[35]=GetSymbolField("2884.tw","收盤價"); 37t50[36]=GetSymbolField("2885.tw","收盤價"); 38t50[37]=GetSymbolField("2886.tw","收盤價"); 39t50[38]=GetSymbolField("2887.tw","收盤價"); 40t50[39]=GetSymbolField("2890.tw","收盤價"); 41t50[40]=GetSymbolField("2891.tw","收盤價"); 42t50[41]=GetSymbolField("2892.tw","收盤價"); 43t50[42]=GetSymbolField("2912.tw","收盤價"); 44t50[43]=GetSymbolField("3008.tw","收盤價"); 45t50[44]=GetSymbolField("3045.tw","收盤價"); 46t50[45]=GetSymbolField("3481.tw","收盤價"); 47t50[46]=GetSymbolField("4904.tw","收盤價"); 48t50[47]=GetSymbolField("4938.tw","收盤價"); 49t50[48]=GetSymbolField("5880.tw","收盤價"); 50t50[49]=GetSymbolField("6505.tw","收盤價"); 51t50[50]=GetSymbolField("9904.tw","收盤價"); 52 53var:count(0),i(0); 54count=0; 55for i=1 to 50 56begin 57if average(t50[i],5)>average(t50[i],20) 58then count=count+1; 59end; 60plot1(count); 61plot2(40); 62plot3(10);

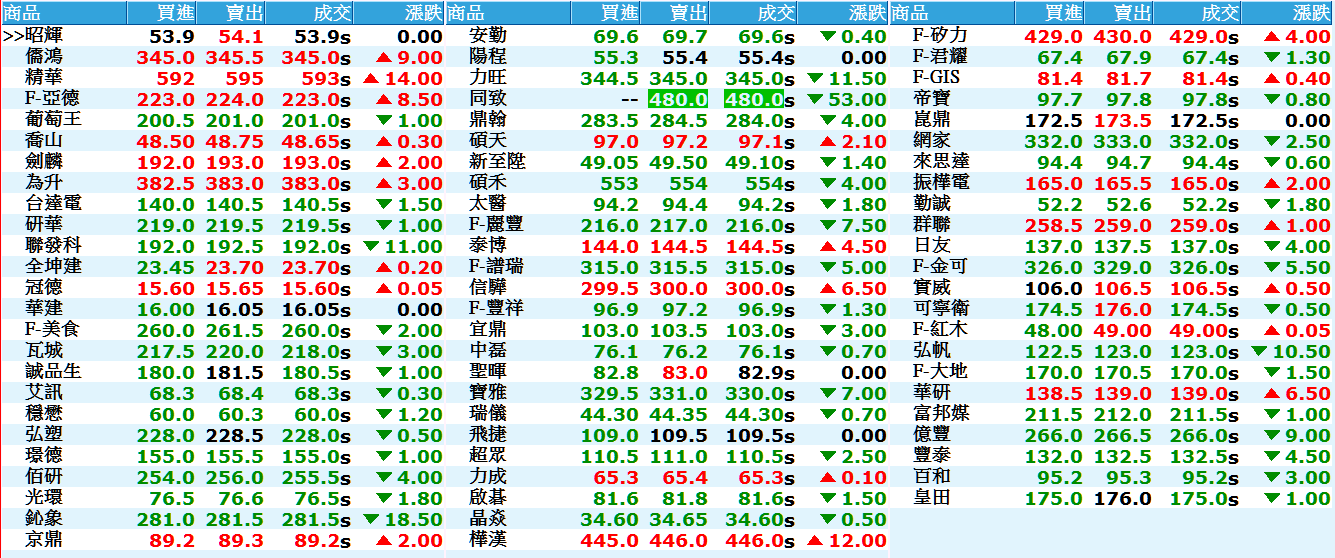

用這個腳本的2016/05/16台灣五十成分股

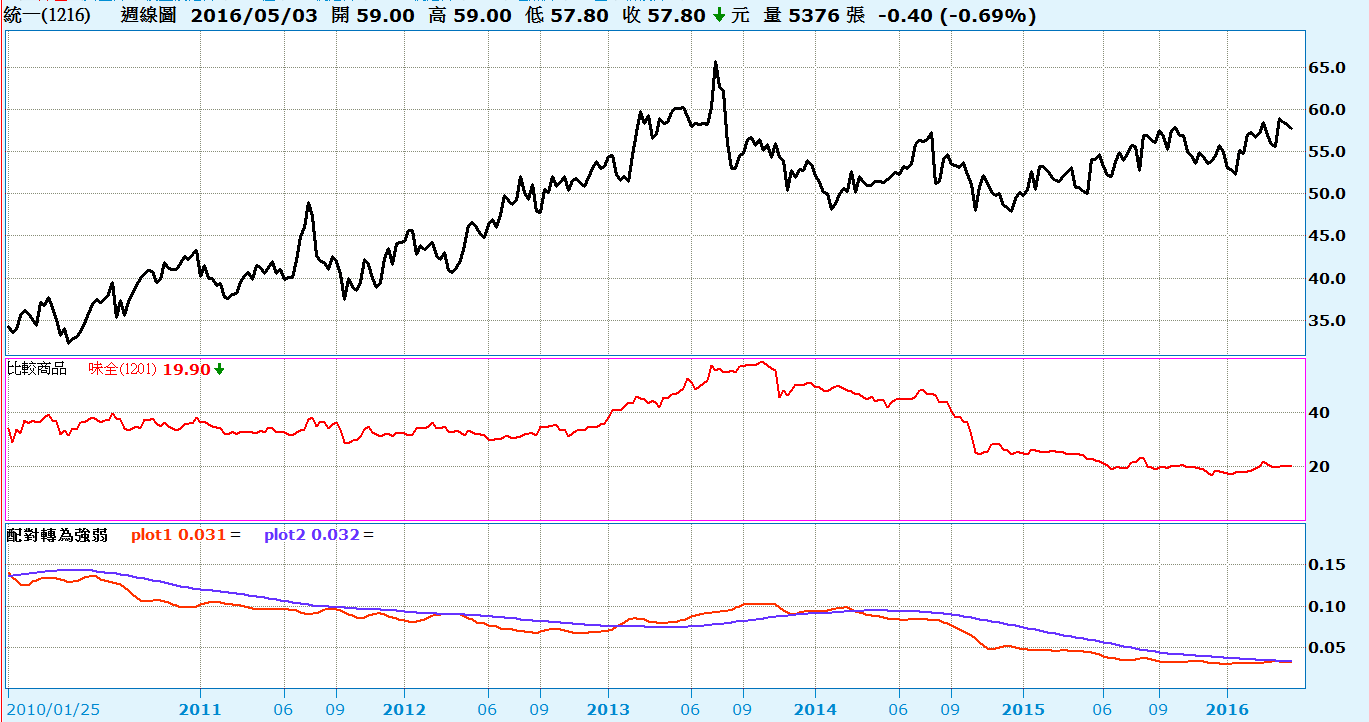

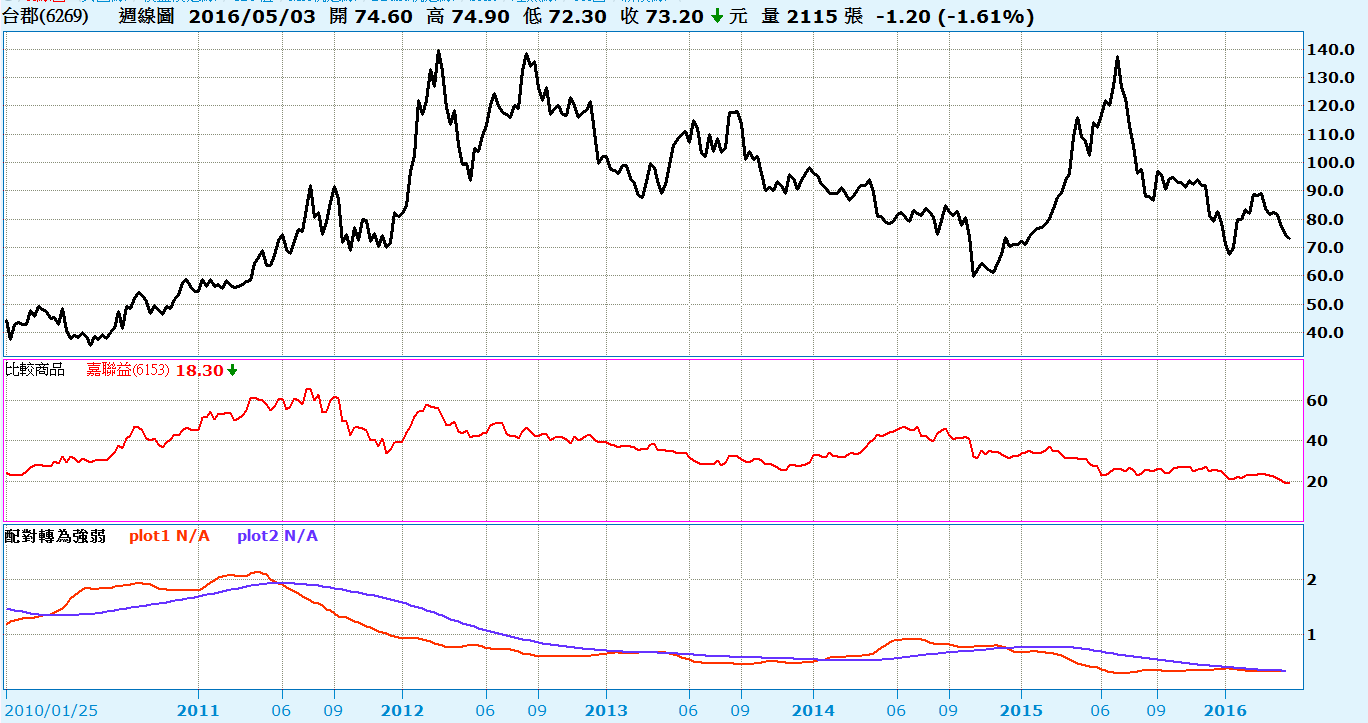

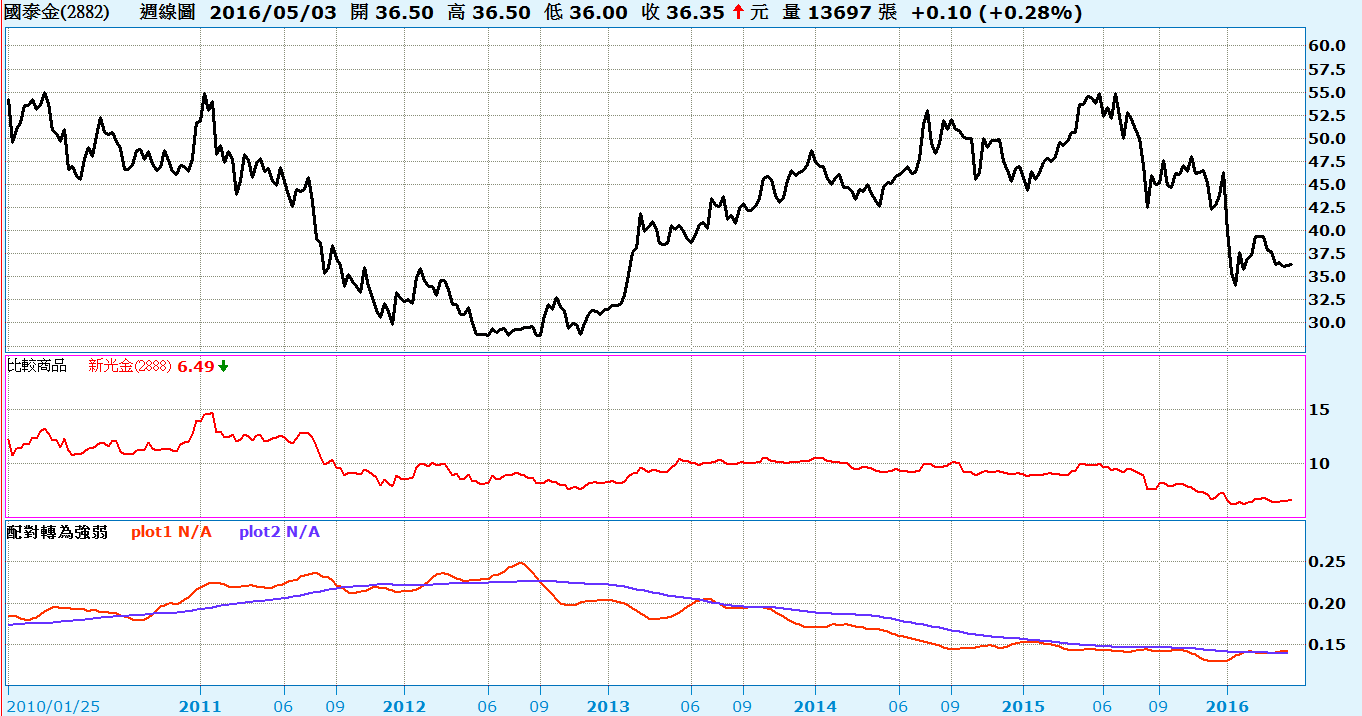

畫出來台灣五十與指標的對照圖如下:

從這張圖我們可以很明顯的發現

1。這個指標是台灣50的領先指標。當這個指標從10以下回昇且迅速站上40,代表大部份台灣最重要的股票,都從空頭排列轉為多頭排列,如果這時候台灣50剛處於初昇段,那後市就值得期待

2。如果這個指標從40以上跌破40,而且一去不回,或者持續低於20,那就代表大部份的權值股正處於空排排列中,這對大盤可不是太好的徵兆。

3。如果在一個多頭市場,這個指標很難跌破40,相反的,空頭市場這條線很難突破20

4.如果這個指標一直在25上下遊走,代表這個盤基本上是盤整的格局

以上是我的一個小小嚐試,腳本中用到的Getsymbolfield是用來在腳本中支援跨商品跨頻率的方法,大家可以把這個腳本拿去改成自己更私房更好用的領先指標,從指數成份股的多空表現來預測指數後市,這個方法我個人是覺得可行的。