還活躍在市場的老朋友們,得知我現在可以用語法定出選股策略後,偶爾會給個想法,讓我試試看能不能真的幫他們寫成策略,每天自動跑結果,省去他們每天作功課的時間,最新一個考題是,能不能找出之前很少大漲的股票,開始出現不止一根長紅時。

這考題來自一位想把一身經驗傳承給兒子的市場老手,這位老手最早是營業員,後來離開營業檯,轉進貴賓室,和我以前到處串門子認識的大戶,是貴賓室裡的鄰居。他對市場的嗅覺很敏銳,“有效很久的作多方法如果開始沒有效,可能就是空頭要來了”,這句話就是他教我的。

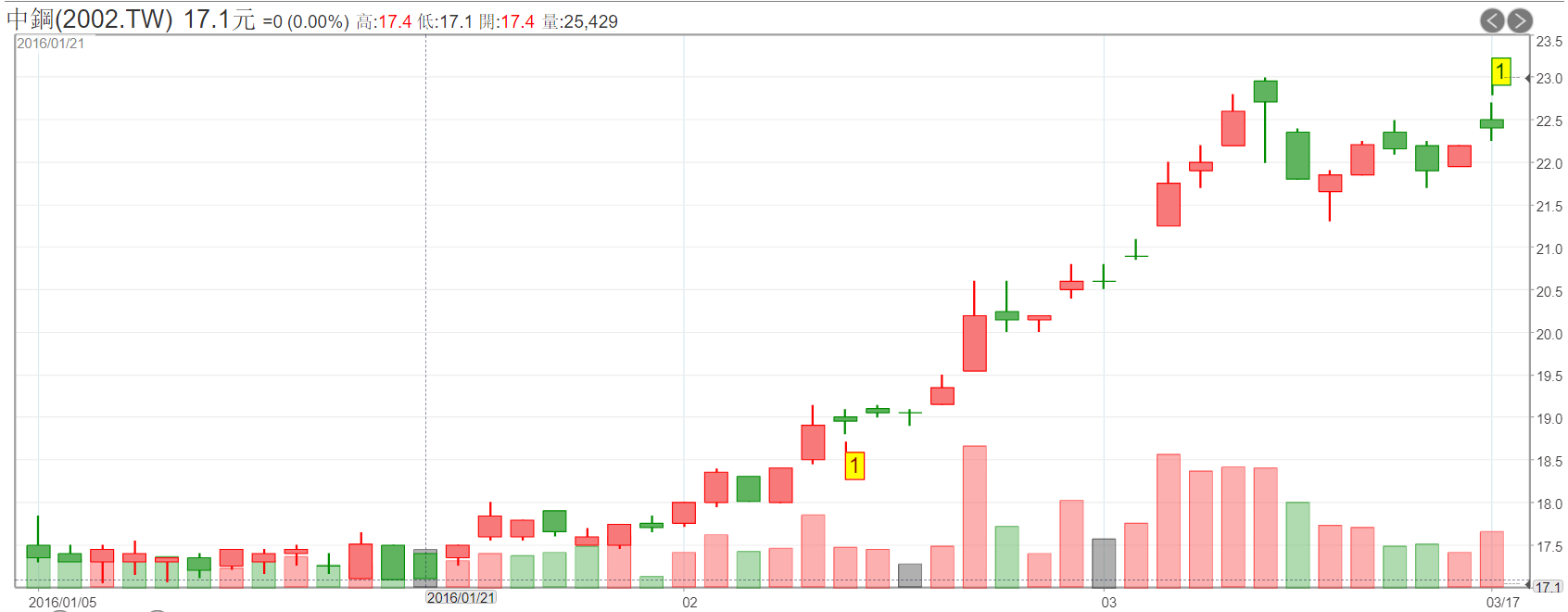

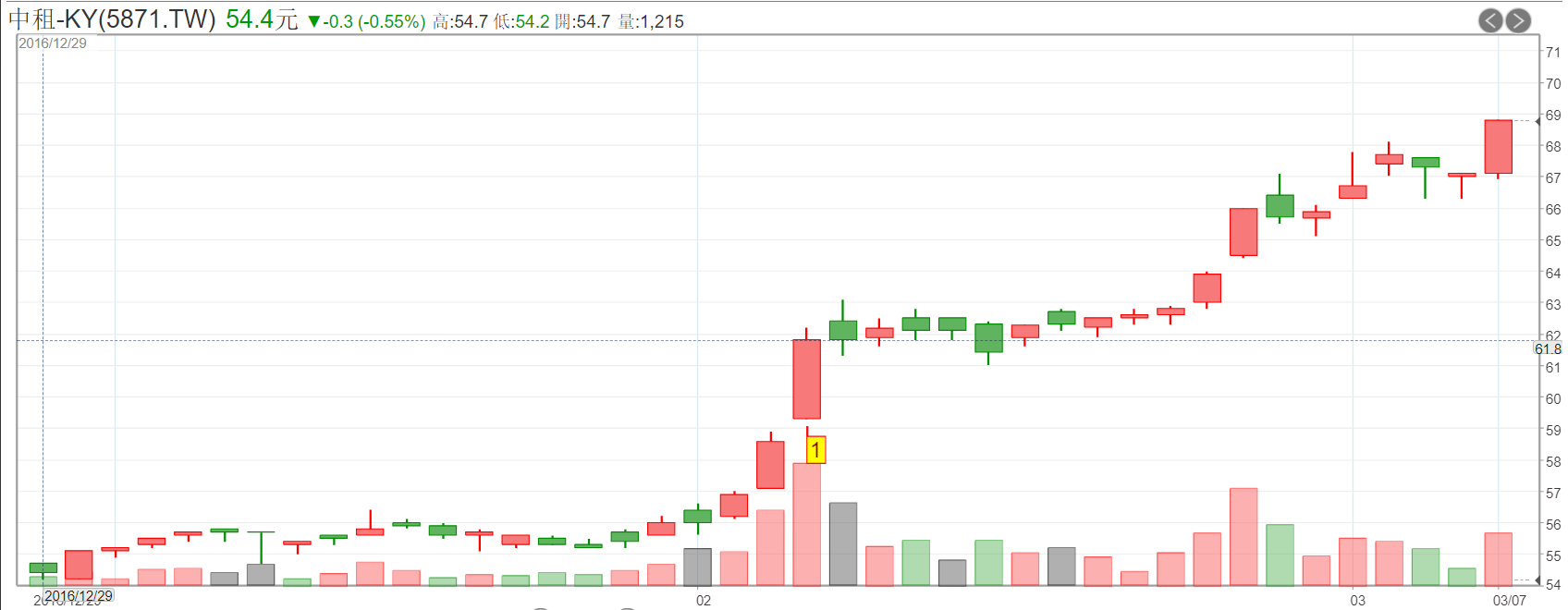

據他的觀察,如果一檔股票,過去一整年很少大漲,最近一陣子,卻不只大漲一兩次,那就代表這檔股票可能轉性了,短線可能有故事,值得留意。

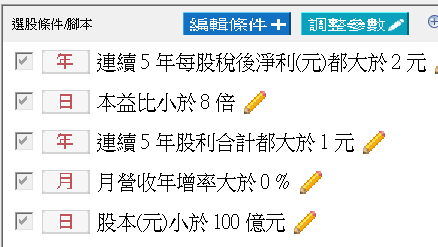

我根據這樣的想法,寫了腳本如下

input:speriod(20,"短期期區間"); input:lperiod(200,"長天期區間"); input:count1(3,"短期大漲次數下限"); input:count2(5,"長期大漲次數上限"); input:ratio(7,"大漲的漲幅下限%"); value1=countif(close>=close[1]*(1+ratio/100),speriod); //近期大漲次數 value2=countif(close>=close[1]*(1+ratio/100),lperiod); value3=value2-value1; //長期大漲次數(扣近期) if value1 cross over count1 and value3<=count2 then ret=1;

我把短期,長期,大漲的定義,符合大漲條件的次數都參數化,各位可以自己試看看,我這裡用的參數基本上都是根據他的原始想法。

挑出來的股票如下

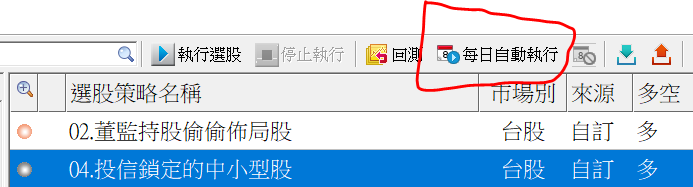

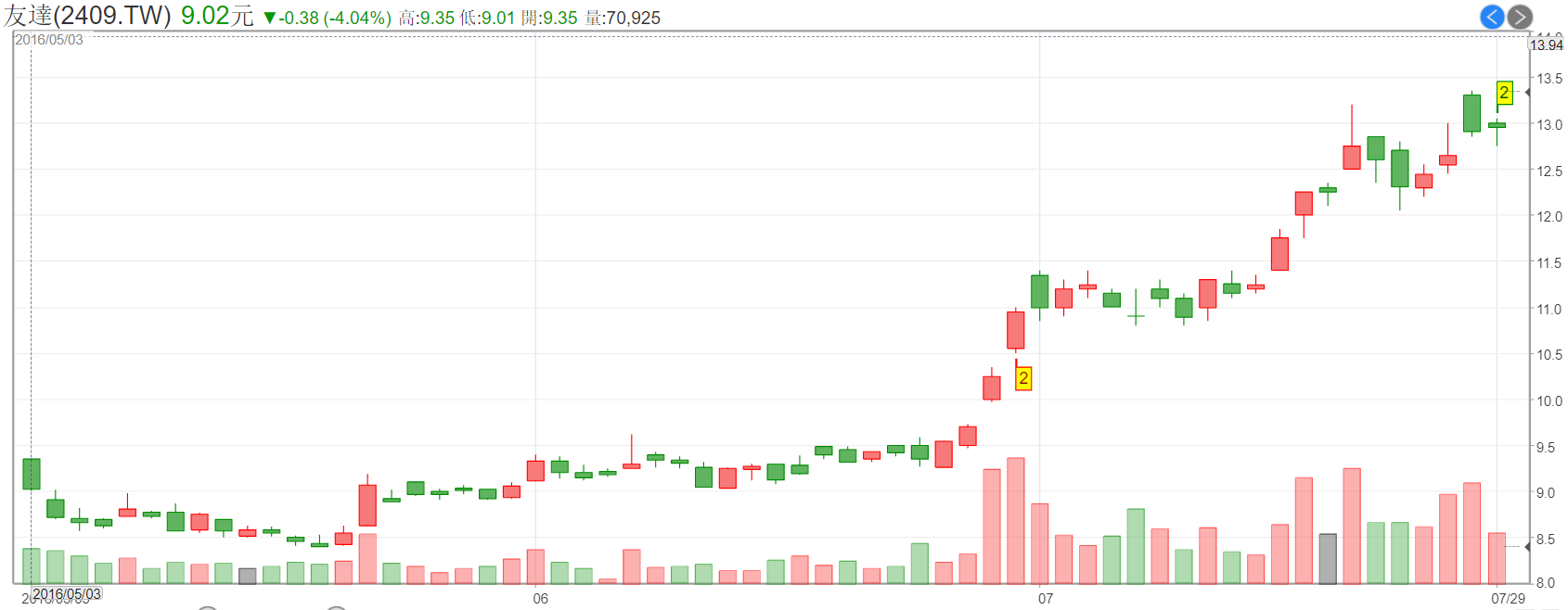

用這個腳本去選股,回測時,根據他的意思,持有二十天,如果漲幅超過8%就停利

然後我分別回測這一波多頭市場及過去幾年的勝率及報酬率

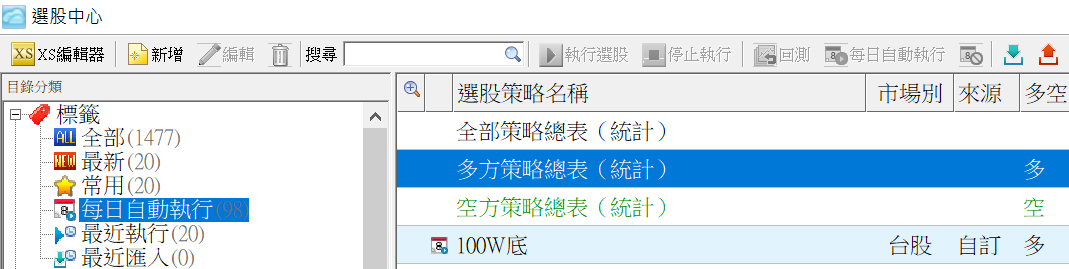

在多頭市場的回測報告如下

在多頭市場兩年有116個交易機會,平均一個月有五次機會,勝率超過七成。

過去三年的回測報告如下

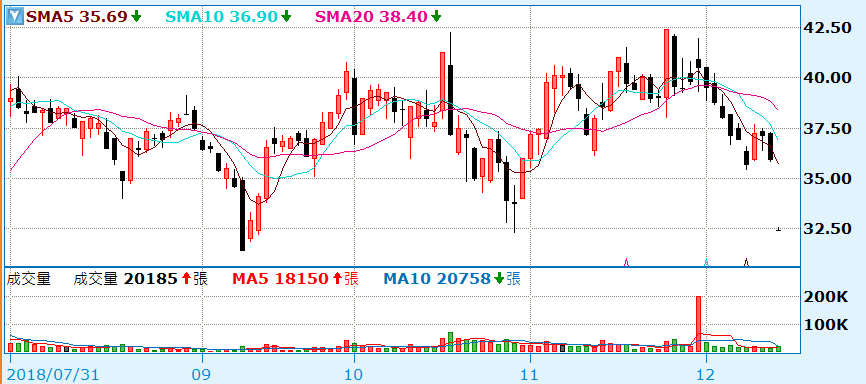

從圖上看,這個策略在大盤急跌時,比較沒有抵抗力,平常則有不錯的勝率及報酬率,分享給大家再去做進一步的優化或修改。