在最新一個月的營收公佈期,我會用最近三個月的月營收及最新一季的營業利益率,計算出單季的本業獲利,然後假設未來一年的本業獲利皆如最近這一季,據以計算出全年本業的獲利及EPS,再以這樣的EPS搭配當下的股價,計算出目前的本益比,如果本益比非常低,例如低於6倍,那麼如果這家公司的月營收不是曇花一現,那麼目前的股價就是明顯被低估。

基於這樣的想法,我寫了一個腳本如下:

value1=GetField("月營收","M")

+GetField("月營收","M")[1]+GetField("月營收","M")[2];//億

outputfield(1,value1,1,"近三月營收合計(億)");

value2=GetField("營業利益率","Q");

outputfield(2,value2,1,"營業利益率");

value3=value1*4*value2/100;

//用最近三個月的營收乘以最近一季營業利益率來估算全年本業獲利

value4=GetField("最新股本");//億

variable:FEPS(0);

FEPS=value3/value4*10;

//用這樣估算的本業獲利來算預估的EPS

outputfield(3,FEPS,2,"預估本業EPS");

if feps<>0

then value5=close/feps;

outputfield(4,value5,"預估本益比");

input:pe(6,"預估本益比上限");

if value5<pe and value5>0

then ret=1;

outputfield(5,value4,0,"股本億元");

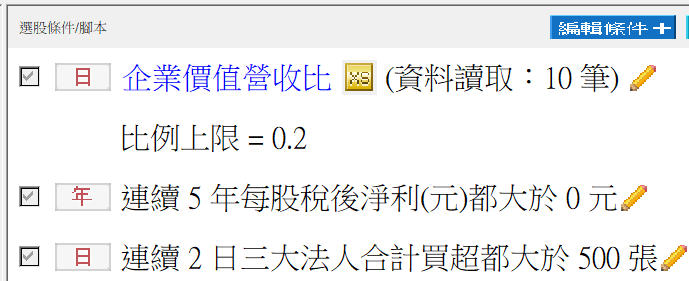

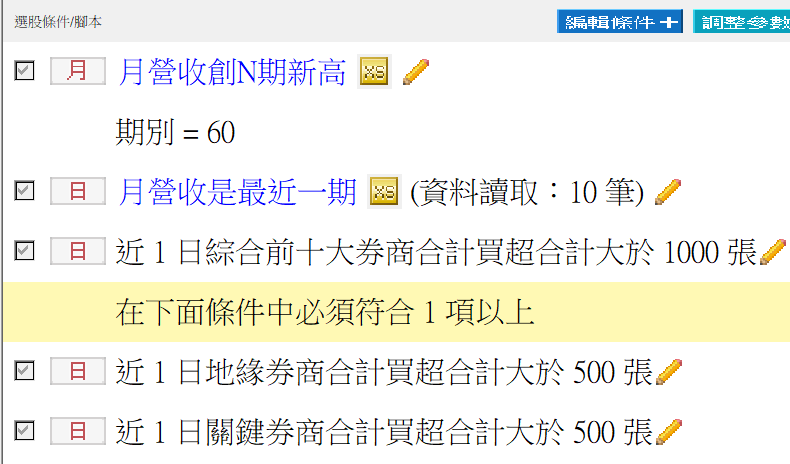

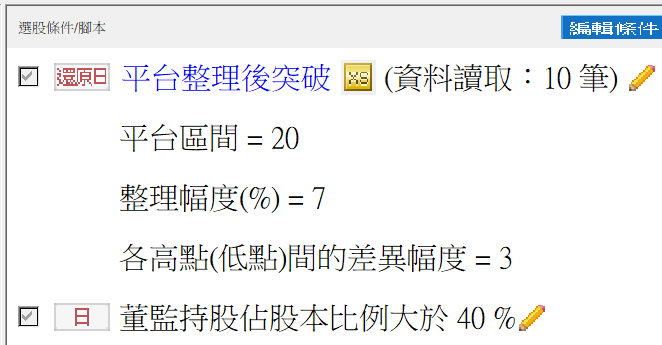

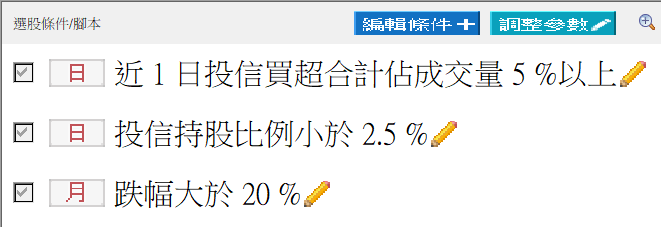

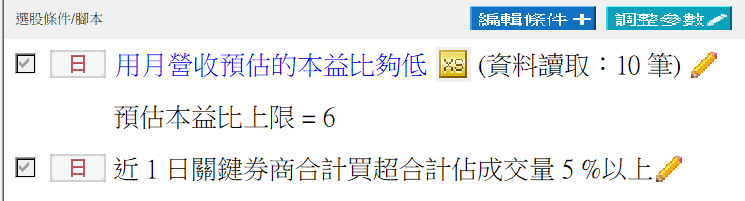

當然這樣計算的方式,如果碰到景氣在最高峰的個股,像是之前的航運股、鋼鐵股,就有可能被誤導,所以我加了一個關鍵券商買超的條件,組合成以下的選股策略:

過去七年,停損停利設為7%,回測報告如下圖:

這是一個一直有穩定表現,且交易次數還不少的短線策略。

===

● XQ【盤後量化選股模組】($1,000) 六大功能,購買就送【台股進階(原價$300)+小道瓊行情(延遲)】➤https://utm.to/48q5pr

● 首次訂閱享7天鑑賞期,首次購買輸入官方優惠碼「@XQ8899」,首月可折抵模組費用$100!